年の初め、フリーランスとして活動するにあたって、開業届および青色申告承認申請書を提出してきた。

税務署で小一時間くらい手続きに時間がかかるのだろうと思っていた。しかし、何のことはない。おそらくカップラーメンを作る間に3回くらいは手続きできそうな勢いで終わってしまった。

開業届の出し方なんて検索すればいくつものサイトがヒットするので、ここであらためて説明を書くつもりはない。

しかし、自身の備忘録や、これからフリーランスとして活動する人のために、一応記しておきたい。自分が思ったことも併せて記載しておくので、それが何かの役に立つこともあるだろう。

あと、開業届を出すことのメリットとして青色申告ができるということは知っているが、その青色申告によって何ができるのかということも、まとめておこうと思う。

この記事では、

▶ 開業届および青色申告承認申請書のメリットや書類の基本的な説明

に始まり、

▶ 書類の書き方と注意点、出すタイミング、デメリットなど

に触れるとともに、

なぜ自分が開業届を出すことにしたのかを述べる。

1. 開業届および青色申告承認申請書を出すことのメリット

普通であれば、開業届や青色申告承認申請書の基本的な説明から入るべきなのだろう。しかし、そんなことを気にするよりは、とりあえず「出せばメリットが大きいらしい」と思っている人の方が多いように感じる。

かくいう私もそうであり、主にフリーランスとして活動を始めるなら出さない選択肢はない、という位の認識しか持っていなかった。

具体的なメリットについて、整理してみよう。

1-1. 節税対策になる

開業届と青色申告承認申請書を出しておくと、節税対策になる。

具体的には青色申告による特別控除として、65万円の控除を受けることができる。

控除ってなんだ……? という人のために、課税の基本的な考え方について少し説明しておく。

税金は1年間の収入ではなく、所得に対して課税される。

収入と所得について、ごく簡単に触れておこう。

収入……何らかの対価として実際に得た売上げ

所得……収入から必要経費を差し引いたもの

収入とは実際に得た売上げのことである。たとえば、記事を年間200本書き上げ、その対価として200万円が振り込まれた場合、この200万円が収入にあたる。

一方、所得とは収入から経費を引いたものである。たとえば、1年間の収入が200万円あり、事業を進める上でかかった経費が50万円あったとしよう。この場合、収入から経費を引いた分、つまり150万円が所得となる。

税金は収入の200万円ではなく、所得の150万円に対して課されることとなる。

しかし、実は所得から経費以外にもさらに引いてよいものがある。それが控除だ。

控除にはいくつもの種類がある。誰でも受けることのできる基礎控除のほか、社会保険料控除、扶養控除、配偶者控除、医療控除など。

その控除のひとつとして、青色申告による特別控除がある。控除額は65万円と、かなり大きい。

控除額65万円の効果については、白色申告と比較するとわかりやすいだろう。白色申告の場合、特別な控除はない。

具体的に、次のようなケースがあったとしよう。

②経費:50万円

③基礎控除:38万円

④特別控除:65万円

この場合、最終的に税金がかかる課税所得は次のようになる。

白色申告の場合(①-②-③):112万円

それぞれの所得税の金額は次のとおりだ。なお、課税所得の額によって税率は変わるが、今回の場合、どちらのケースも税率は5%である。

白色申告の場合:112万円×5%=56,000円

差額にして32,500円の節税になる。収入が上がれば上がるほど、基本的に節税効果は大きくなる。

また、課税所得は所得税だけではなく、住民税や国民健康保険料にも影響する。1年間にかかる税金や保険料について、青色申告の有無による差額は、できれば別のページで紹介できるようにしたい。

1-2. 屋号名での銀行口座を開設できる

これは開業届を出した場合のメリットだが、銀行口座を屋号名で開設することができる。仕事用で口座を使い分けるのであれば、屋号名の口座があったほうが分かりやすいだろう。

特に、確定申告時には帳簿の記帳義務があるので、収入をすべて屋号名の口座に振り込むようにしておけば、確認がしやすいといえる。

また、事業者は事業用の通帳を保管する義務がある。もし税務調査で通帳を提示しなければならなくなった場合、プライベートの口座と同じものを使用していると、その通帳を見せることとなる。人によってはあまり気分の良いものではないだろう。

あと、取引相手によっては個人名の口座よりも、屋号名の口座のほうが安心感を抱かせることもあろう。

1-3. その他

先に挙げた以外にも、青色申告を行っていると、

・10万円以上30万円未満の高額物品等を一括で経費にできる

・赤字を3年繰り越せる

といったメリットがある。いずれも事業が大きくなってきた場合に有効なものなので、ここでは紹介しない。

2. 開業届および青色申告承認申請書とは

さて、メリットを先に記したうえで、そもそも開業届や青色申告承認申請書とは何ぞや?

という疑問への説明である。

開業届とは、その名のとおり開業したことを税務署へ届け出るための書類である。

また、青色申告承認申請書とは、所得税の青色申告の承認を受けようとする場合に提出する書類である。書類名のままではないか……と思うかもしれないが、それ以上でも以下でもない。

開業届および青色申告承認申請書の提出は、開業した者の義務というわけではない。別に出さなかったとしても、新しく事業を始めることは可能である。

ただ、開業届も青色申告承認申請書も、出しておくと先に紹介したような様々なメリットを受けられる。出すことによるデメリットもなくはないが、メリットのほうがはるかに大きい。フリーランスとして働くのであれば、開業届を出さないという選択肢はない。

なお、青色申告承認申請書を提出しなかった場合、事業者は白色申告で確定申告を行うこととなる。先にも記したが、白色申告の場合、特別な控除額はない。

(ちなみに、白色申告については、特別な届出も存在しない。白色申告は、青色申告承認申請書を提出しなかった事業者に対して、自動的に適用されるものである)

3. 提出のタイミング

開業届は事業を開始した日から1カ月以内に提出する必要がある。

この「事業を開始した日」というのは、自分が事業を開始すると決めた日のことである。厳密に設定する必要はない。自分がそうと決めた日を開始日として構わない。

なお、提出が遅れたからといってペナルティが発生することはない。

ただし、提出が遅れると、事業期間中に発生した経費が計上できない等のデメリットが発生することもある。そのため、提出し忘れていたというような場合でも、思い立った時点ですぐに出すと良いだろう。

一方、青色申告承認申請書は、開業してから2カ月以内か、その年の1月1日~3月15日までの間に提出する必要がある。期限を過ぎるとその年の分の青色申告はできなくなるので注意したい。

提出漏れを防ぐためにも、開業届と青色申告承認申請書は同時に出しておくのがベストである。私もそのようにした。

4. 様式の入手先

開業届も青色申告承認申請書も、国税庁のホームページから入手できる。

様式はPDF形式であり、パソコン上で必要事項を入力できるようになっている。

後述するが、提出方法は窓口で直接提出するか、郵送のどちらかである。紙媒体での提出となるため、作成したPDFをプリントアウトする必要があるのは言うまでも無い。

つまり、プリンターは必須だということだ。

最近はコンビニなどでもUSBメモリからファイルを指定して印刷することが可能である。しかし、もしあなたがフリーランスとして活動をはじめるにあたり、自宅ないしは作業場を持つのであれば、安価でも良いのでプリンターを1台購入すべきである。

文字を書くことがメインのライターは言わずもがな、それ以外の職種であっても、見積書や請求書といった類の書類や、相手と交わしたファイルの確認にあたり、プリンターを使用する機会は多い。

5. 書き方

これから紹介するのは、

「ライターがはじめてフリーランスとして独立する場合に提出する、開業届や青色申告承認申請書の書き方」

である。実際、私はこの書き方で提出し、受理されている。

5-1. 開業届の書き方

私が開業届を作成したときに記載したのは、次の画像における赤枠部分である。各項目の記載内容や、素朴な疑問、及び注意点について説明する。

①納税地

納税地は原則として住民票がある場所となるが、もし住民票の示す住所と、実際に住んでいる住所が異なる場合は、実際に住んでいる住所で納税することもできる。

なお、オフィスを別途借りているなど、住んでいる場所とは別に事業所がある場合は、事業所のある住所を納税地とすることも可能である。

要は、事業所が自宅かどうか、自宅の場合は住所が住民票と一致しているかどうかによって納税地が異なるということである。そのため、まずは住所を決める必要がある。

②氏名と生年月日

特に説明することはない。自分の氏名と生年月日を記載する。

③個人番号

マイナンバーの12桁を記載する。

なお、様式は2枚複写式となっており、1枚目に入力すると2枚目にも自動で同じ内容が記載される。ただし、個人情報保護の措置としてマイナンバーだけは複写されない。

④職業

開始する事業にあった職業を記載する。職業名が一字一句決まっているわけではないので、第三者から見て何をしているのかがわかるような職業名であれば構わない。

ただし、後述するが職業欄の記載によっては個人事業税がかかってくるので注意したい。

⑤屋号

実は、屋号は必須ではない。そのため、特に屋号が決まっていないのであれば、空欄のまま提出しても構わない。

ただ、屋号を決めておくと、屋号の入った銀行口座を開設することができる。これにはメリットもあるので、可能なら開業届を提出するまでに決めておくのが良いだろう。

また、屋号が決まってから、あるいは一度決めた屋号を変更してから、開業届を出し直すことも可能である。

⑥税務署名

提出先の税務署名を記載する。提出先の税務署とは、①に記した納税地を所管している税務署のことである。

納税地を所管している税務署の確認は、国税庁の公式ホームページから確認できる。

⑦提出日

開業届の提出は事業開始日から1カ月以内に行わなければならない。その原則に立つならば、提出日は事業開始日との整合性を取らなくてはならないはずである。

だが、1カ月を過ぎてもペナルティがあるわけではないし、事業開始日は事業主の任意であり、特に定義はない。そのため、実際に提出する日付を記載すれば問題はない。

一応、書類上の不備に見えるようなものが気になったので(つまらない拘りである)、原則にしたがってあらかじめ開業日を定め、その日から1カ月以内に提出するようにした。

⑧届出の区分

開業の場合は「開業」の文字を、それ以外の場合は該当する文字を○で囲む。

当然ながら、PDF上で○囲みを行うのは基本的に不可能だ。そのため、プリントアウト後に手書きで丸囲みするのが良いだろう。

住所欄や氏名欄は事業の引継を受けた場合のみ記載する。新たに開業する場合は空欄で構わない。

⑨所得の種類

ライターを含め、大半の事業は「事業(農業)所得」にチェックを入れることとなる。アフィリエイト事業もこれに含まれる。

なお、もし開始する事業が不動産投資の場合は「不動産所得」に、山林を伐採して譲渡する等を事業とする場合は「山林所得」になる。

⑩開業・廃業等日

開業した日を記載する。先に少し触れているが、事業開始日は事業主の任意であり、特に定義はない。私はあらかじめ決めていた開業日をそのまま記入した。

⑪事業所等を新増設、移転、廃止した場合

⑫廃業の事由が法人の設立に伴うものである場合

新たに開業する場合は記入しない。

⑬開業・廃業に伴う届出書の提出の有無

おそらく開業届とともに青色申告承認申請書も提出すると思うので、上段の「青色申告承認申請書」又は「青色申告の取りやめ届出書」については、「有」へチェックを入れる。

下段の消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」については、「課税事業者選択届出書」を提出し、課税事業者として消費税を納める場合は「有」にチェックを入れることになる。私はこれらの書類を提出していないので「無」にチェックを入れた。

⑭事業の概要

書き方に正解はないが、ひと言で、なおかつ何をするのかがわかるよう、ある程度具体的に記載しておくのが良い。

⑮給与等の支払いの状況

ここは従業員を雇う予定の場合に記載することとなる。ひとりで活動する場合は未記入で良い。

⑯その他参考事項

特に記入する必要はない。

⑰源泉所得税の納期の特例の承認に関する申請書の提出の有無

これも従業員を雇わないのであれば「無」にチェックを入れる。

もし従業員を雇い源泉所得税を納付する場合、本来ならば毎月納付が必要になる。しかし、当該申請書を出しておくことによって、半年に1回の納付に変更することができる。

⑱給与支払いを開始する年月日

従業員を雇わないのであれば「無」にチェックを入れる。

5-2. 事業税に気を付ける

開業届における職業欄は少し注意しておきたい。というのも、職業は「事業税」に影響するからである。

事業税とは所得に対してかかる税金であり、法律に定められた業種に対して、事業で得た所得が290万円を超えた場合に課せられる。

逆に言えば、職種によってはかからない税金でもある。たとえば、ライターの場合は文筆業に該当するので非課税だが、アフィリエイターは広告業にあたるので5%の税率がかかる。

ただ……ブログのアフィリエイトで稼いでいる場合、たとえば「文章を書いて生計を立てている」と説明すれば、文筆業と判断されて非課税になることもあるらしい。

このあたりの判断は開業届と確定申告の職業欄によって役所が確認する。また、同じ職業でも課税される場合とされない場合がある。

まあ、嘘を書くわけにはいかない書類だが、アフィリエイトによる収入の場合でも、「その収入は私が書いた文章によってもたらされるのだ」と自信をもっていえるのであれば、ライターもしくは文筆業と書いておいたほうが良いのかもしれない。

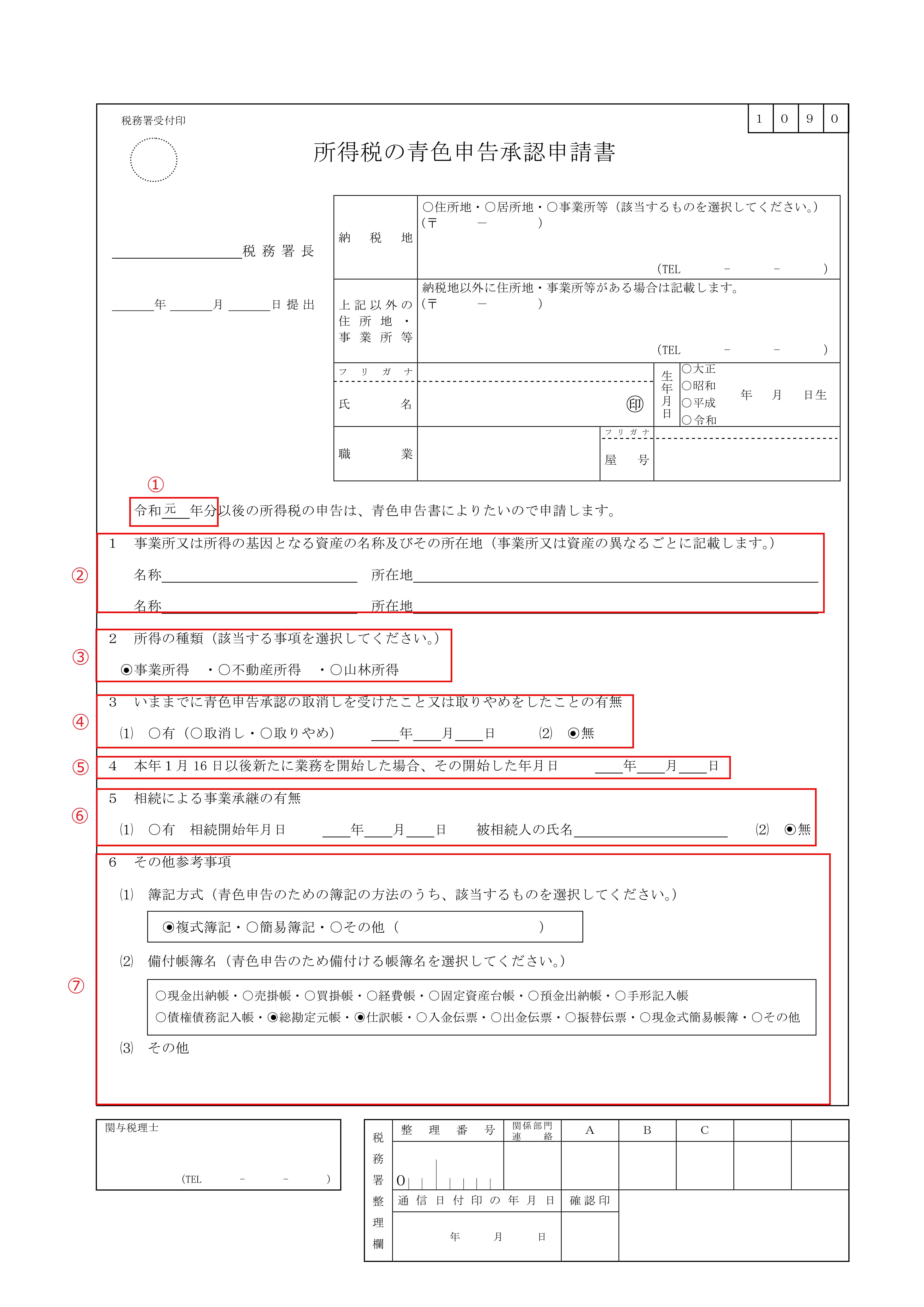

5-3. 青色申告承認申請書の書き方

続けて、青色申告承認申請書の書き方である。こちらも画像を用いながら、各項目の記載内容や、素朴な疑問、及び注意点について説明する。

なお、申請書上段の納税地、氏名及び生年月日、職業、屋号、税務署名、提出日については、開業届と同じ書き方で問題ないので、省略する。

①年度

青色申告を希望する年を記入する。通常、この申請書を提出する年を記入することとなる。

ただし、先に述べたように、青色申告承認申請書は開業してから2カ月以内か、その年の1月1日~3月15日までの間に提出する必要がある。提出期限を過ぎた場合は翌年を記入することとなるので注意したい。

②事業所又は所得の基因となる資産の名称及びその所在地

自宅以外を仕事場や事務所にしている場合は、記入する。一方、自宅と職場が同一の場合は、記入する必要はない。私は家で仕事をしているので、空欄のままにしておいた。

③所得の種類

ここは開業届と同じである。ライターを含め、大半の事業は「事業(農業)所得」にチェックを入れることとなる。アフィリエイトもこれに含まれる。

④いままでに青色申告承認の取り消しを受けたこと又は取りやめをしたことの有無

もし該当がある場合は有にチェックを入れ、取り消しもしくは取りやめの区分を選択する。新規開業の場合は無になる。

⑤本年1月16日以後新たに業務を開始した場合、その開始した年月日

開業日がその年の1月16日以降である場合、その年月日を記入する。私の場合、実は1月15日以前を開業日としたので、ここは空欄にした。

⑥相続による事業承継の有無

該当する場合は有りにチェックを入れ、想像開始年月日、及び被相続人の氏名を入れる。私はゼロからの新規開業なので、無しにチェックを入れた。

⑦その他参考事項

(1)簿記方式

青色申告による65万円の控除を受けたい場合は、複式簿記にチェックを入れる。

なお、青色申告による控除は65万円と10万円の2種類があり、10万円の控除を受けたい場合は簡易簿記にチェックを入れれば良い。

簡易簿記のほうが帳簿は簡単だが、会計ソフトがあれば複式簿記も問題なく付けられる。無料のソフトもある上に、1年目から帳簿がややこしくなることも考えにくい(一応、前職で簡単な帳簿入力も行っていた)。

何よりも、ここで迷ってしまうと青色申告最大のメリットが受けられなくなる。とにかくチャレンジあるのみ。

なので、私は迷わず複式簿記にチェックを入れた。

(2)備付帳簿名

どの事業でも総勘定元帳と仕訳帳は必要である。そのため、このふたつには必ずチェックを入れる。他は必要に応じてチェックを入れることとなる。私は総勘定元帳と仕訳帳の2点のみにチェックを入れた。

(3)その他

特に何もなければ空欄のままで良い。

5-4. 作成した開業届及び青色申告承認申請書を印刷する

作成した開業届及び青色申告承認申請書をプリントアウトしよう。

2枚複写(1ページ目に入力したら、2ページ目の控えにも同じ内容が入力される)となっており、片面印刷で2枚ともプリントアウトする必要がある。

印刷後は、本紙・控えともに氏名欄へ押印する。これで開業届、青色申告承認申請書は完成だ。

6. 本人確認書類を準備する

開業届及び青色申告承認申請書が完成したので、いざ税務署へ提出……。

と、いきたいところだが、少し待って欲しい。

提出前にもうひとつだけ準備するものがある。それは本人確認書類だ。

開業届ではマイナンバーを記載していることもあって、なりすまし等の防止を目的として、本人の番号確認や身元確認ができるものを提示する必要がある。

本人確認書類として有効なのが、マイナンバーカードだ。基本的にはこれ1枚を提出時に提示するだけで足りる。

もしマイナンバーカードがない場合は、次の①及び②から、それぞれ1点、計2点を準備しておこう。

①番号確認書類

・(マイナンバーの)通知カード

・住民票の写し又は住民票記載事項証明書(マイナンバーの記載があるものに限る)

②身元確認書類

・運転免許証

・公的医療保険の被保険者証

・パスポート

・身体障害者手帳

・在留カード

税務署へ直接提出する場合は、本人確認書類はその場で提示するだけで良い。もし郵送で提出する場合は、本人確認書類はコピーを専用の台紙に貼り付けて同封しよう。台紙は国税庁のHPからダウンロードできる。

7. 提出

ここまで準備できたら、税務署へ提出に行くか、郵送で書類一式を送付しよう。

私は税務署へ行ったことがなかったので、場所の確認や署内の下見も兼ねて、直接提出にした。窓口で開業届の提出に来たと伝えれば、担当の人が案内してくれる。

私の場合は窓口でそのまま提出し、その場で内容確認、控えに受領印を押してもらい、無事に届出ができた。提出から届出完了までの時間は3分もかかっていない。

ちなみに、私はなぜか直接提出したにもかかわらず、本人確認書類は台紙にコピーを貼り付けて提出した。別に、直接提出の場合でもコピーを提出することは問題ないらしい。

8. 開業届および青色申告承認申請書を出すことのデメリット

ところで、開業届や青色申告承認申請書を出すことによって、何かデメリットはあるのだろうか。

全員に当てはまるわけではないが、人によってはデメリットを被るケースがある。2点ほど挙げておく。

8-1. 失業保険を受給できなくなる

前職を退職後、失業手当の受給手続きをこれから進める場合や、もしくは既に受給している場合に開業届を提出すると、以降の失業手当を受給することができなくなる。

理由は簡単で、失業手当は失業状態にある人が受け取れるものであり、開業すると失業状態ではなくなるからである。

もしフリーランスとしての活動を視野に入れながらも、失業手当を全額受給したいのであれば、少なくとも開業届は失業手当の受給後に提出するべきだ。

なお、ハローワークで失業手当に関する説明会に出席した人は、失業手当の代わりに再就職手当がもらえるのでないか、という素朴な疑問を持つかもしれない。

実は、条件を満たせば開業届を提出して再就職手当をもらうことができる。このことについては、別の記事で触れたい。

8-2. 健康保険の扶養から外れる可能性がある

健康保険や国民年金について誰かの扶養に入れてもらっている場合、開業届を提出すると扶養から外される可能性がある。

健康保険の扶養については、加入している健康保険組合によって取り扱いが異なる。大抵の場合は年収(収入)130万円までがひとつのボーダーラインとなっており、組合によっては所得が130万円までというケースもある。

注意したいのは、年収や所得にかかわらず、個人事業主はすべて扶養の対象外としている場合だ。この場合は開業届を提出した時点で、開業日を事実発生日として扶養から外さなければならないだろう。

黙っていれば引き続き扶養に入れてもらえるのではないか……と考える人がいるかどうかはわからないが、前職で健康保険の加入や届出の業務を行っていた者からすると、基本的にそのような不正は、いつかどこかでばれると思っておいた方が良い。

扶養状況の確認として定期的に必要書類を提出させるのはもちろんのこと、抜き打ちで確認が入る可能性も否定できない。もし扶養の条件を満たしていないことが判明すれば、扶養の条件を満たさなくなった事実発生日まで遡って扶養を外す手続きを行うことになる。

「事実発生日まで遡って扶養を外す」ということが如何に面倒なのか、ピンとこない人のために説明すると、扶養を外さなければならないにも関わらず、その健康保険証を使って病院に通っていた場合は、医療費を遡って返納しなければならない可能性が生じるということだ。

他方、健康保険の切替手続きは基本的に期限が定められている。国民健康保険であれば事実発生日から2週間以内、それ以外の健康保険組合でも長くてせいぜい30日以内といったところだろう。

この期間を過ぎた場合、事実発生日まで遡って加入手続きを進めることはまずない。つまり、新たな健康保険で医療費を相殺することもできない、というわけである。

こうした面倒ごとを防ぐためにも、もし開業届を提出するのであれば、扶養者を通じて扶養の条件をあらかじめ確認しておくことをおすすめする。

なお、健康保険の扶養者が配偶者である場合は、おそらく国民年金についても第三号被保険者として配偶者の扶養に入っているはずである。国民年金の扶養の範囲は年収130万円までだが、こちらも念のため確認しておいたほうが良いだろう。

9. 開業届を出すことを決めた経緯

さて、なぜ私が開業届を出したのかといえば、理由はひとつしかない。

フリーランスとして、ライターとして、やれるところまでやってみようと思ったからである。

ハローワークに通い、ぼんやりと求職活動をしてみたものの、興味のある仕事は一向に見つからなかった。

いや、そんな温い考えで良いのかといわれるかもしれないが、再び誰かに雇われて興味のない仕事を続けることは、もう二度としたくないのである。無理を通せば遅かれ早かれ、前職と同じ結末になるのは目に見えている。

それなら、せめてできるところまでフリーランスでやってみたい、と思ったのである。

ともあれ、開業届を提出し、名実ともにフリーランスとして活動することとなった。先行きは不安だらけで、本当に開業届を出してよかったのだろうかと自問することも多い。

もしダメだったら、そのときどうするか考えようと思う。とりあえず今は、行けるところまで行ってやろうという気持ちの方が大きい。